メルマガ登録

6月16日に開催した、「DOORS-BrainPad DX Conference 2021」。

2000人を超える視聴申し込みをいただき、盛況のうちに幕を閉じた本イベントの模様をお伝えしていきます。

今回は、

による、「データサイエンス」で変える金融DXの未来と題したCross-Talk Sessionをお届けします。

ブレインパッド・関口 朋宏(以下、関口) このセッションでは、金融業で積極的にデジタル活用、DXを推進されている、りそなホールディングスの伊佐さんをお招きしてお話をお聞きします。

最初に伊佐さんのご紹介をさせていただきます。

伊佐さんは、株式会社りそなホールディングスの執行役としてDX企画部、カスタマーサクセス部、データサイエンス部というデジタルど真ん中の3つの部門を統括されています。

カスタマーサクセス部は、SaaSの人間からすると馴染みがありますが、「銀行業でカスタマーサクセス」というのは新しい取り組みだと思います。

そして、私たちもサポートさせていただいているデータサイエンス部です。

「銀行業でデータサイエンスを部門として抱えている」ということは、類を見ないことだと思います。後ほど詳しくお話をお聞かせください。

りそなホールディングスでは4つの銀行を束ねていて、全国で800を超える店舗があり、1,600万人の個人口座を持つ、巨大な金融グループです。

最新の中期計画では、「レゾナンスモデル」という新しい言葉を使われています。これまでは「3つのオムニ戦略でお客さまの体験を変える」というところが大きなポイントでしたが、今回のレゾナンスモデルに込められた思いを教えてください。

りそなホールディングス・伊佐 真一郎氏(以下、伊佐氏) 不確実性が高まっている世の中において、我々りそなの語源(ラテン語で「Resona」=共鳴する)にもなっているのですが、さまざまな共鳴をして、次の新しいビジネスモデルを打ち出していかなくてはならないという思いで中期計画を掲げました。

関口 そして、「りそなグループアプリ」の取り組みもあって2020年に銀行業で唯一、DX銘柄に選出されました。このときのご感想をお聞かせください。

伊佐氏 お客さまに寄り添って開発したものが、多くのお客さまに使っていただいた結果、評価につながったことが素直に嬉しかったですね。元々このアプリケーションの開発を検討している2017年当時は、まだDXという言葉がありませんでした。IT技術の進化に伴い、スマホの中に銀行の機能をなるべくたくさん入れなくてはならない時代になってきたという実感があり、開発に着手しました。

お客さまの声を取り入れ、改善を行った結果として今のユーザー数につながり、さらには評価につながっていると考えています。

関口 それでは、りそなホールディングスにおけるデジタル活用についてお話をお聞かせください。さまざまな狙いがあり、アプリを中心とした新しい取り組みをされていらっしゃいますが、その「大きな狙い」はどこにあったのか、また、なぜ「一番最初の取り組み」がスマホアプリケーションだったのでしょうか。

伊佐氏 当グループには個人のお客さまが1,600万人いらっしゃいます。その中で、実際に銀行の店頭やお客さまのご自宅に訪問して、対面で営業できているのは10%を切っていて、残る90%のお客さまに対しては、能動的な接点がない状態が続いていました。

ITやスマホを使って何かがしたいというわけではなく、銀行の本業そのものにビジネス上の課題があったということです。

そこで、この課題をどのように解決するのか。会えない90%のお客さまにより良い金融サービスをお届けする方法にはどのようなものがあるのかを考えた結果、スマホに着目しました。

関口 会えないお客さまに会う手段とは何かを熟考された末に、出た結論なのですね。

伊佐氏 そうですね。そもそも銀行としての課題もあり、日本国民の皆さまが「金融に接する機会そのものが足りない」と言いますか。なるべく多くのお客さまにいい提案をお届けする方法として、スマホアプリが有効だという仮説を立てました。

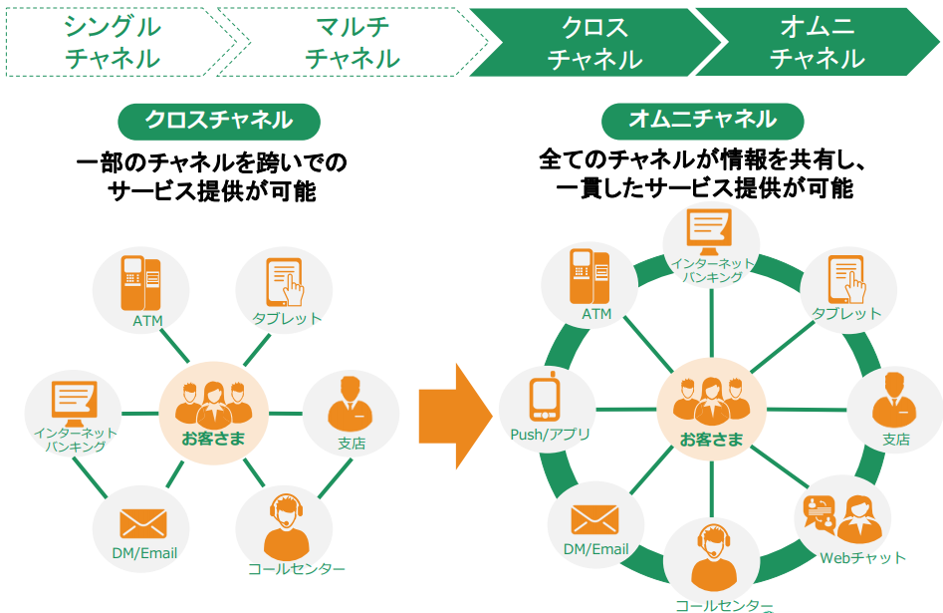

関口 「会えないお客さまに会える」というのが一つ、大きなコンセプトになっていますが、これまでの中期経営計画ではオムニチャネルに精力的に取り組まれていました。皆さんにとっての「オムニチャネルの定義のポイント」について教えてください。

伊佐氏 単純にそれぞれのチャネルをつなげても何の価値も生まれません。お客さま起点でチャネルを整備しなくてはいけないのです。

ポイントは二つ。

お客さまが「何を、どんなタイミングで求めているか」をまずはしっかりと考え抜かなくてはならない、それが一つ目。

二つ目は、それぞれのチャネルが、しっかり自立し、高い品質で機能していないとつなげても意味がないということです。

お客さまの立場に立って考え、チャネルをつなげる前に「それぞれを自立させる」という点に注力しました。

関口 アプリは、「フルサービス・フルバンク機能」と謳われています。これは店舗というものが自立したチャネルだからこそ、中途半端なオンラインチャネルではいけないと思われて、フルバンク機能にこだわったのでしょうか。

伊佐氏 はい。元々銀行が提供していたWebサイトやインターネットバンキングは、「支店の補完的な位置づけ」でした。例えば、「銀行に来られないときはこちらへ」「15時に窓口が閉まってしまったらこちらへ」というものです。

私は、「チャネルの選択権はお客さまに移ってきている」と思います。

お客さまがどのチャネルを使おうかと考えたときに、与えられた選択肢の中で機能ごとの差異が生じていると、結果的に特定のチャネルしか使わざるを得ない状況になってしまいます。「どのチャネルを選択しても均質なサービスを受けられる」という観点に立って、可能な限りスマホアプリに、支店と同等の機能を植え付ける必要があるというのが基本的な考え方です。

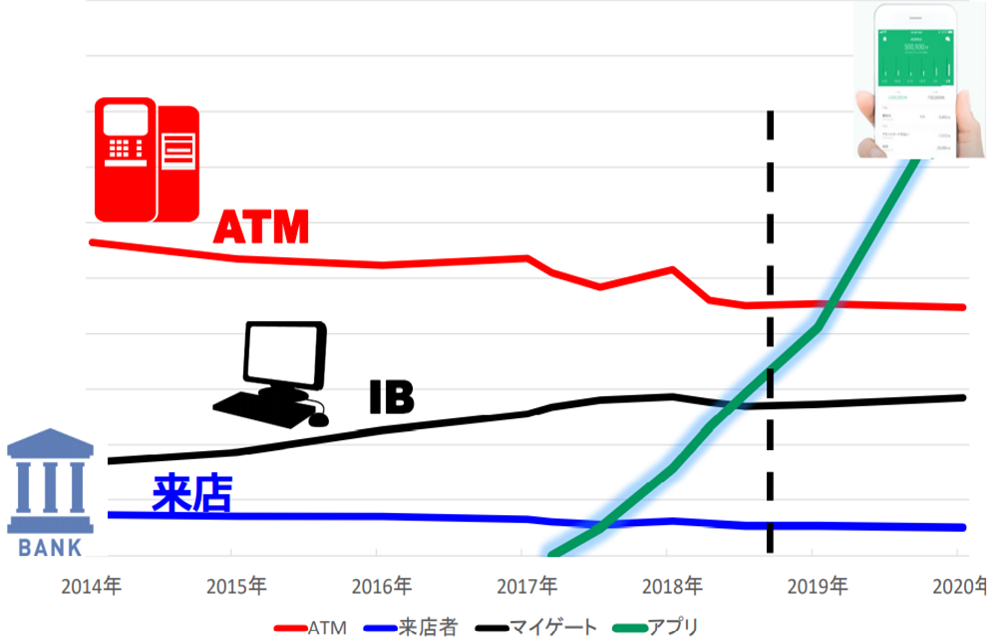

関口 アプリのユーザーも増え、店舗やATMの接触数を超えたとお聞きしましたが、想定の範囲内でしたか?

伊佐氏 予想以上に伸びているというのが正直な感想です。日常的にお客さまが手のひらに持っているというスマホアプリの威力はすごいと改めて実感しています。

関口 アプリは、見てくれていても儲からなければビジネスとしては意味がなくなってしまいます。ただ、収益のインパクトもしっかりあったと伺っています。

伊佐氏 「先義後利」という言葉もありますが、お客さまにしっかり受け入れられ、使った後に利益・収益がついてくるということです。

高収益性のプロダクトを単品で売るものではないので、ゆっくり利益がついてくると考えつつも、我慢の時間は続きましたね。

関口 振り返って、一番苦労したのはどういったことですか?

伊佐氏 「スマホの中で銀行ビジネスをする」ということは、我々にとって初めての経験でした。当たり前なのですが、我々が対面で行うビジネスモデルと、スマホ上の非対面のビジネスモデルは全く違うものです。

アプローチや提案の仕方も違います。どのような順番で、何を進めていけば良いのか、その答えが社内にはなかったので、これを探し求める旅でもあったと考えています。

関口 元々アプリケーションビジネスをやっている方であれば、日々のアップデートは当たり前です。しかし、銀行の方々は厳しいコンプライアンスもあるため、アプリケーションにも完璧さを求めて、アップデートしながら改善していくということは大変だと思います。これまで、アップデートは何回行っていますか?

伊佐氏 リリースして3年を超えましたが、アップデートは75回行っています。中のボタンひとつとっても700箇所ほど改善をしています。裏を返せば、それだけ改善の余地があったと考えています。

関口 アプリの評価も、4点台後半を常時叩き出していますよね。改善においては、どのような優先付けをされているのですか?

伊佐氏 アプリケーションですので、一にも二にもデータによるところが大きいです。最終的にはデータに照らして、どのようなニーズが高く、ピンポイントに早く直すべきかを判断しています。3年間運営し、データは嘘をつかないということをしっかりと確認でき、データに基づいて判断していればしっかりとお客さまがついてきてくれるということがわかり、自信になっています。

関口 「Think Big」「Start Small」「Scale Fast」という伊佐さんの3つの標語があります。これを浸透させることは大変でしたか?

伊佐氏 フィンテックベンチャーの皆さんもよく使われていると思うのですが、銀行では馴染みのない言葉でした。これまではウォーターフォールで行ってきたので、最初にきっちりしたものを出していたのです。銀行そのものというよりも、開発方法や発注といった開発スタイルが、特に「Start Small」「Scale Fast」に向いていなかったと理解しています。

関口 アプリというデジタルのプロダクトになったことで、データは取りやすくなったと思います。その効果は大きいですか?

伊佐氏 非常に大きいですね。アプリでは当たり前ですが、お客さまとお会いできないので、「データの集積がデータの表情」、つまり”お客さまの表情”と考えています。

お客さまが喜んでいれば、データも喜んでいる表情をし、そうでなければ、そのようなデータが出てくると思っています。「データからお客さまの表情を掴む」ことを意識していました。

関口 私も、伊佐さんがおっしゃっていることが大事だと思います。マーケティングではよく、ペルソナ作りにこだわりがちですが、購買行動には全く関係がないことも多々あります。我々もデータ分析をしているのですが、「いいお客さまの定義とは何か?」と聞かれたときに、データの世界で説明するのが難しいのです。例えば「22時にこのボタンを3回以上クリックした方です」と説明してもわかりませんよね。

データが見えることによりさまざまなことがわかるようになった反面、説明が難しくなったということはありますか?

伊佐氏 上手くいったこと、上手くいかなかったことを含めてデータを基に説明することを意識しましたね。

関口 上手くいかなかったことも説明するというのは怖くないですか。

伊佐氏 そうですね。ただ、「ナイス失敗」という言葉を社内で使っているように、何を学んだのかを重視しています。これの繰り返しなのではないかと思っています。

現在アプリでは300本を超えるマーケティングシナリオが自動化されていますが、コンバージョンが高いものの裏には、失敗がたくさんあり、改善を繰り返した結果があるのです。

※後編に続く。

この記事の続きはこちら

【後編】「データサイエンス」で変える金融DXの未来~DOORS BrainPad DX Conference 2021~ #Cross-Talk Session

あなたにオススメの記事

2023.12.01

生成AI(ジェネレーティブAI)とは?ChatGPTとの違いや仕組み・種類・活用事例

2023.09.21

DX(デジタルトランスフォーメーション)とは?今さら聞けない意味・定義を分かりやすく解説【2024年最新】

2023.11.24

【現役社員が解説】データサイエンティストとは?仕事内容やAI・DX時代に必要なスキル

2023.09.08

DX事例26選:6つの業界別に紹介~有名企業はどんなDXをやっている?~【2024年最新版】

2023.08.23

LLM(大規模言語モデル)とは?生成AIとの違いや活用事例・課題

2024.03.22

生成AIの評価指標・ベンチマークとそれらに関連する問題点や限界を解説