メルマガ登録

本記事では、金融業界のDX化を担う「三井住友カード様(SMBC様)」のDXやデータ活用におけるお取組みについてご紹介いたします。また、金融業界におけるDXおよびデータ活用の現在地や未来に関するディスカッションも行っています。

【関連記事】

2024年版|金融DXで主に解決される3つの課題とDX事例7選

社会全体にキャッシュレスの浸透を図るSMBC様が、どのような考え・意図の元でDX活動を推進されているのか、どのような金融業界の未来を思い描いているのか、本記事を読むことで把握できるようになっています。

※本対談は、2023年6月5日から6月16日にかけて開催された日本最大級DXオンラインイベント「DOORS-BrainPad DX Conference- 2023」で配信されたものです。他にも収録されたコンテンツがあるので、読んでみてください。

▼登壇者一覧

※所属部署・役職は収録当時のものです。

株式会社ブレインパッド・神野 雅彦(以下、神野) 皆さんこんにちは。ブレインパッドの神野と申します。内製化支援および金融インダストリーの責任者を担当しており、今回のセッションのモデレーターを務めさせていただくため、よろしくお願いいたします。

本日は、三井住友カード様(以下、SMCC様)からデータ戦略部長の白石さんをお呼びし、「キャッシュレスによる生活社会の変革を目指す三井住友カードのデータ戦略」というテーマでお送りしていく予定です。

では、本日のセッションの内容を簡単にお話しさせて頂きますね。三井住友カードは「Have a good Cashless.」というメッセージを提唱しており、非常に多くのCMを皆様目にされているかとも思いますが、SMCC様はキャッシュレスの浸透を日本全国に広めています。

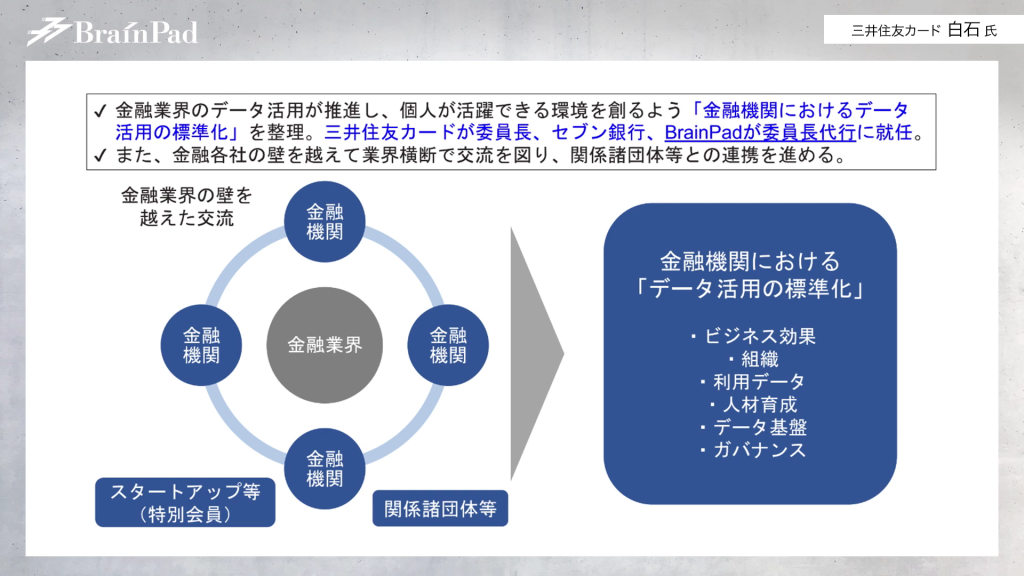

実は、今回登壇いただく白石さんと私は「一般社団法人金融データ活用推進協会(FDUA)」の理事と標準化委員代表、そして私が代表代行として一緒に取り組みをさせていただいている状況です。

今回は、「三井住友カードのデータ戦略・活用に関わる現状」と「FDUAを通じてカード業界および金融業界に向けた未来」について一緒にお話を展開できればと思っていますので、よろしくお願いいたします。

三井住友カード・白石 寛樹氏(以下、白石氏) 改めまして、三井住友カードのデータ戦略部の白石と申します。ご視聴いただいている皆様、本日はどうぞよろしくお願いします。

神野 私と白石さんが初めて直接出会ったのは2022年の秋口のFDUAのミートアップでしたね。それまではオンラインでお話ししていましたが、いろいろ接点が増えて今は隔週で会っていますね(笑)。

白石 下手したら社内の人より神野さんとの方が会っています(笑)。

それでは、今回のテーマである「三井住友カードの具体的なデータ戦略」についておうかがいしていきます。SMCCのキャッチフレーズ「Have a good Cashless.」。こちら色んなところから聞く機会が増えましたが、こちらのフレーズを考えた真意について教えていただけますか?

白石氏 「Have a good Cashless.」というテーマは、私が所属するマーケティング本部が刷新された時に掲げました。

私の解釈としては、「クレジットカードというプロダクトを価値提供していた時代から、キャッシュレスという体験価値提供にシフトする」という意気込みの表れだと解釈しています。キャッシュレスという体験の前後の消費体験も含んだ上で、「より消費者と事業者の皆さんに寄り添う価値が出せるような会社になっていきたい」という思いがこもったものだと思っていますね。

神野 コロナが続いて数年経ちますが、「オンライン決済やキャッシュレスが一般的に浸透していることが当然の状態である」という認識が広がっていた背景もあり、そのテーマのイメージをより後押し・加速させていく形になっていたのではないでしょうか?

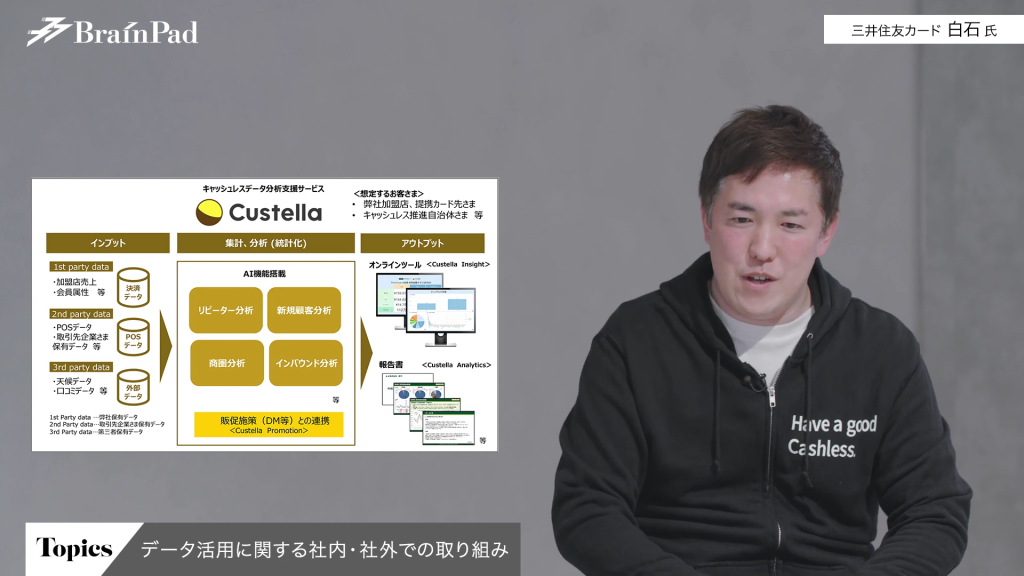

白石氏 おっしゃる通りですね。この後お話しする予定の「データ分析支援サービス”Custella”」を始めた時期もちょうどコロナの直前からでした。そこで見てきたものは、「やむなく移動制限がなされて、半ば強制的なオンラインシフト後の人々の生活の変化」でした。その変化は三井住友カードとしても学びが多く、顧客への新しい価値提供も考えなければならないという視点に日々気づかされてきましたね。

神野 SMCC様はカード会社なので、基本的に決済のデータ情報を扱いながら業務を進めてこられましたよね。そこからさらにオンライン化やキャッシュレスが進んだことによって、急速なデジタル化が進み、非常に多くのデータが集まってきたんじゃないかなと思います。それらのデータを今度は顧客に還元し、かつビジネスや事業戦略に活かさなければならなかったですよね。そのあたりはいかがでしたか?

白石氏 データ戦略部という部署を会社として作ったのも、まさにそういった溜まったデータを活用するのが目的でした。キャッシュレス化は小取引のデータ化という解釈もあるため、「データ化されたのであれば、そこからプラスアルファでできることがあるはずだ」という仮説に立っています。

神野 三井住友カードは、私からするとイノベーター型のビジネススタイルを突き抜けている点に魅力を感じていますね。

データ活用を進めるにはまずタスクフォースを作り、準備室を作り、そして成長させ、「部」に上がっていくという成長フローがありますが、まさにその通りの形で白石さんは推進されてきたかと思います。では、データ戦略部が三井住友カードの中に誕生した背景や白石さんのキャリアなども含めて、お話しをおうかがいしてもよろしいでしょうか?

白石氏 データ戦略部は確かにそういったプロセスを経ています。ただ、様々な企業とお話ししていると成り立ちが特殊だと感じますね。カード会社として大事な顧客のデータを預かってきた中、数年前のAIブームが始まったタイミングで、「データ活用が本格化するステージに移るのではないか」と思い始めました。経営の方からも「データ活用は何かしらの顧客提供価値に繋がる可能性があるから、チャレンジしなさい」という号令もあって、「新しい価値を創出するための組織」として誕生しました。そのため、インナーのDXといったデータ活用促進も当初からミッションは行っていたものの、大目標は「新しい価値を出すための組織」として組成されました。

神野 データは「石油に次ぐ宝である。宝の山の一つだ。」と言われており、データ活用を追求していくことが企業に大きな付加価値を与えることになる、本当に先進的な取り組みで参考になると感じました。FDUAの中でもどんどん情報共有がなされることを願っています。

一方で、金融業界って「遅い・難しい・コンサバティブ(保守的)」と言われることが多いです。少し私のお話をすると、FDUAに貢献しようと思ったのもこの認識を変えたいと思ったからなんですよね。

こんなにデジタルやデータが活用される世界なのに、金融業界にはまだまだアナログな部分が残っているため、データ活用に積極的に取り組んでほしい。そう思った時にFDUAが誕生しました。

【関連】金融×デジタルマーケティング~サイロ化されたデータの価値を最大化する方法~

この「金融業界の遅れ」に関して、白石さんはどのように捉えていますか?

白石氏 金融業界は「顧客の信用状況」のデータ化を事業の源としてきたので、そういう意味ではデータ活用に対するノウハウは非常に深いものがあると言えます。

一方で、「誰もがAIを当たり前のものとして扱い、日常的にAIを活用している中で、レガシーな道のりを歩んできた金融会社がどう変わるのか」を問われているのが今の状況かと思います時代に乗り遅れないよう、日々意識していますね。

神野 金融業界では、データサイエンスやデータ活用は旧来の業務から存在していた部分ではあります。数理部門であったり、レガシーな部門だったり。それらの取り組み及び手法を他の部門が取り入れながら「ニーズに対して価値を出していく・貢献していく」ことが一番良い姿かなと思いました。多くの企業が今その部分に気づき始め、データ活用に取り組みを始め、FDUAの指針に合わせて動いていくという動きになっている状況です。

では、次のテーマとして、金融業界やカード会社がデータを使いどのように変わっていく必要があるのかおうかがいしたいと思います。そこでまず、「Custella」と呼ばれる三井住友カードのデータ分析支援サービスについて触れながら、データ活用に関する現在の取り組みに焦点をあてていきます。

白石氏 CustellaのCMに関しては、担当者と議論しながらデータ活用の様々な渋い場面を取り入れようとも思ったのですが、そこは結局入れずに「ストレートに伝えたい・提供したい価値を表現する」と思い、ポップでシンプルなCMになりました。Custellaのスタートや成り立ちに少し触れますと、日本経済においてコロナ前のインバウンド(訪日外国人旅行)の比重が高まっていたタイミングに遡ります。

その時期のカード会社は、キャッシュレス促進を地方都市に対して働きかけていました。そこでデータ活用の話題になり、地方自治体の皆様から以下2つの課題が挙げられたのです。

こういった課題からCustellaのアプローチが始まりました。

神野 私も戦略コンサルタントなどの経験をしてきましたが、まさに同じようなことをすることがありました。入国の状況や人流の情報など全部パブリックで公開されており、ソーシャルデータなども含めてエクセルでマクロを組んだりしながらシミュレーションするという流れです。

そういった一通りの流れを専門家にお願いするのではなく、自社あるいは事業会社の中で回せるかつ高付加価値を提供している点は魅力的と感じました。

白石氏 ただ最初は自治体様や企業様を支援させていただく中で「いかにキャッシュレスデータを分かっていなかったか」に気付かされた3年間でした。事業者様の目的で改めて見ると、「実はこの部分の情報に価値があって、こっちのデータは重要ではない」みたいな気付きです。まだまだ提供形態など提供内容についても発展途上のサービスだなと思いますね。

神野 データは保有していても、そこにあるデータが答えを出してくれるわけではないですよね。そこから深掘りしてディープダイブを繰り返し、また上がってきたらディープダイブしていくというトライ&エラーを重ねながら仮説検証をする。そこが醍醐味です。

そういった様々な取り組みを含めて、「データサイエンス」をしっかりと事業に活用されている点に素晴らしさを感じました。

ではCustellaを展開されている中で、今までのカード会社としての立ち位置や物の見方に対して、変化が出てきていると想定されますが、白石さんから見てそのあたりはいかがですか?

白石氏 「決済端末と決済ネットワークを提供するカード会社」という枠組み以外に、「事業会社と三井住友カード=決済というイベントを通じて、消費者に同時に価値提供する企業同士」という発想が必要だなと強く感じ始めています。

例えばペット産業の企業様とお仕事をする時とき、まずペットを飼う顧客のニーズを教えていただきます。それを踏まえて三井住友カードの決済データを見て、「イベント時にはこの点に注力してコミュニケーションするべきだ」みたいな方針を決めて、それをデータサイエンティストが把握してモデルに反映するというような動きをするんです。このような「共創」を強く意識するようになりましたね。

神野 コロナの影響によって、大量のデータが入るようになったところを考えると、色々な変化が起きていますよね。また、周りにあるテクノロジーも進化しつつあり、AIやChatGPTなどによって今までとは異なる結果が導き出されたり、示唆されたりするところもデータサイエンスの中での変化の醍醐味ですよね。

金融業界が遅れているお話もありましたが、SMCC様のように前衛的に取り組まれている企業様もいらっしゃるので、少しずつでも変化を遂げながら業界全体が変わっていくことに期待しています。

では、ここまではCustellaの「対外」に関するお話をおうかがいしてきました。ここからは

「対内」についておうかがいしたいです。SMCC様の内部での、データ活用に該当する取り組み状況について可能な限りお話しいただけますか?

白石氏 オートマシンラーニングツール、いわゆる機械学習の自動化が可能となり、日本の金融機関の中では割と早めに導入しました。機械学習の仕組みそのものがアメリカから入ってきたタイミングだったので。

そこから社内で、これまで「アイディアとしては出ていたが実装できなかったもの」が社内に広まるようになりました。その道中、データウェアハウス・データレイクのようなシステムを構築するために、今まで以上のマシンパワーなども獲得しながらハイスペックにしましたね。「そうでもしなければ、我々がやりたいことが実現できないだろう」となり、社内整備を進めたことで今のCustellaのサービス提供力に繋がっています。社内整備とサービス提供力の両方を追っているのが今のSMCCの状況かなと思います。

神野 人材もどんどん育て、広げていく必要があったり、攻めと守りの両方をしなければならなかったりしますよね。

では今度は、様々な内部環境を整えていく必要があるといったところで、今困っている点や直面している生々しい課題・リアルな話などもうかがってもよろしいでしょうか?お話しできる範囲で構いませんので…(笑)

白石氏 サービスを行うとなった時に、データ活用力を獲得する方向に大きく舵を切ったタイミングがまず難しかったです。そのタイミングで様々な素養やバックグラウンドを持った方にジョインしていただいたので、その「融合過程」が、やりがいはあるのですが大変でしたね。

社内で「この仕事は魔法使いみたいな人に任せればいい」みたいなお話しがあって、「いやいや、そうではなくて、今はもう魔法は誰もが使うものですよ」と全担当者の認識を合わせていく、みたいなこともありました。こういった「専門性で分化したものを、もう一度融合するためにはどうしたらいいのか」という点が組織運営の中では、今の私の最大のキーワードですね。今は横のお話でしたが、縦も同じです。

例えば、プロパーのカード会社歴20数年の上司が外から来たばかりのデータサイエンティストを部下として、マネジメントしていくとしましょう。この際のリテラシーギャップをどう埋めていくのかという点に生々しく毎日向き合っていますね。

神野 リテラシーギャップの問題は大きいと思います。昔はエンジニアという括りの人材は、プログラミング言語ができるという定義でした。しかし、今はデータサイエンスができる、例えばPythonが使えるといった「データに精通している人材」が増えてきています。

そのため、マネージャーの方からすると、新卒の人々のキャリアのレベル感に対するギャップが大きいと想定しています。

私の持論をお話ししますとですね。世界の中でもデータサイエンス・データサイエンティストは確かに尖った存在だったんですが、今はある意味身近な存在に変化したと思っていまるんです。ネットでPythonを勉強するとか、Udemy様を活用してPythonを学ぶ、とかできるようになってきているので。

そうするとPythonを触ってきたことがあるかどうかを見極める場面も出てくるので、管理職もある程度知識がないと会話ができなくなり、形だけの存在になってしまいますね。もったいないなと思います。

白石氏 共感しますね。私は元々理系で大学ではバイオテクノロジーなど行っていたことから、Pythonを書いてみるという経験はありました。一方でマネジメントの立場でPythonを触っていない方もいて、ただ部下は気軽にPythonを土日関係なく触る状況にあるのだ、という状況(ギャップ)を把握してことがいく大事ですね。ただ現状はまだまだそうはいかず、難しいですが。

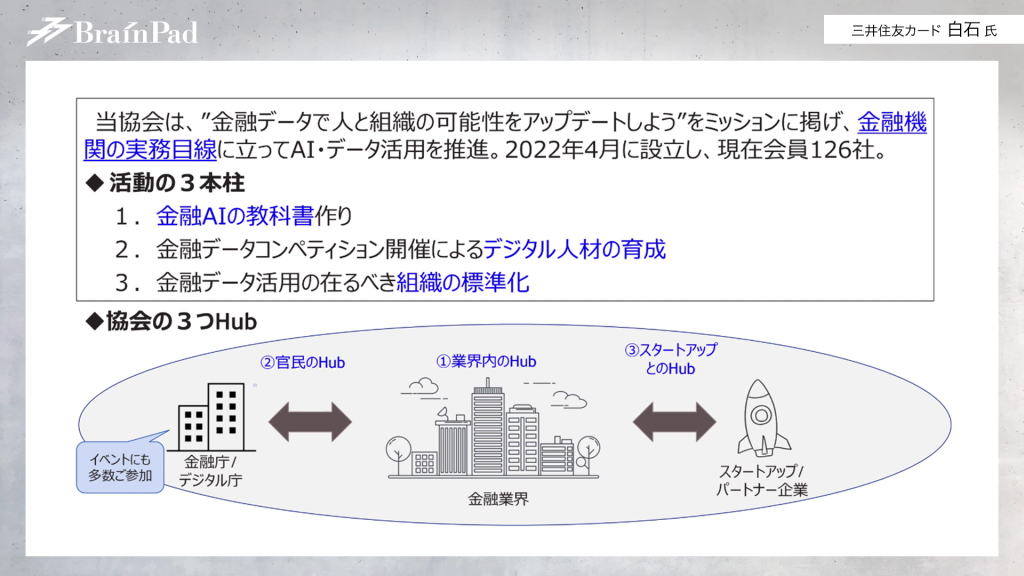

神野 ここまで、SMCC様の取り組みをお話しいただきました。そういった流れの中でFDUAが誕生し、急速に拡大しており、現在では400会員数に達しています。

そこでここからはFDUA誕生の話や今回のクレジット業界という中での立ち位置として、FDUAで得たものや狙いなどをお聞きしていきます。

前提として、白石さんがFDUAの理事・標準化委員会の代表であり、私が標準化委員会代表代行です。隔週スラックでコミュニケーションを行っている状況ですね。

標準化委員会は、金融業界の中で課題になる以下のような課題をデータや論点を明確にして検討してする場所です。

なぜ、白石さんはFDUAに参加されたのでしょうか?

白石氏 FDUAに参加したきっかけは、「AIが身近になり、実務で取り扱われる中で同じ金融業界の様々な方と情報交換して自分たちが今どこまでできているのか」といったコミュニケーションの場に参加したことですね。

そこでお声掛けいただいた時に「教会という形を取る」と聞いて、「よかったら理事をやってみませんか?」「協会活動で標準化にトライしたいんです」とお話しいただいた流れでした。「私自身のアップデートと、そのアップデートを自分の仕事にも持ち帰りたい」という思いから始まりましたね。当時や今も含め、「標準化」が意味するワードの重さやフォーカスの広さにいつもドキドキするんですけれど。

ただ、「データ活用」という、漠然としているけど誰もが今中心として向き合うテーマに対して、「自分たちがどこまで実施してこれたのか」「これからどの方向をどの強さで伸ばすのか」といった暗中模索の中で手がかりを一緒に作っていくことは本当に有意義ですよ。事業会社として持ち帰るべきヒントも常々ありますし。

神野 FDUAは隔週で定例会をリアルでやりながら検討を進めていく場所ですね。よくある官公庁の勉強会といった次元ではなく、本当に意見をみんな出し合いながら、かつアイディアを出し合いながら、自分たちがどのように取り組んでいるかというのを包み隠さず出しています。

課題は「それをどうおさらいするか、まとめていくか、標準の軸をどこに置いていくのか」といったポイントが今の大きな課題ですよね。非常に良い盛り上がり方です。

白石氏 ただ、本当に難しい問題ですよね。同じ金融でも、これほどまでに問題意識が違ったり、重視するところが異なったりするという学びもあります。私のようにデータビジネスと社内DXの二兎を追っている状況を、客観的にはどう見えるのかといった意見や発言からも学びが多いと感じています。

神野 では、今後のキャッシュレスの時代で、世の中に浸透している状況の中でこれから金融機関やサービスプロバイダーはどういったことが求められるのか、カード業界全体に対しての議論を進めさせていただきたいです。

クレジットカードがそもそも多様化している中で、オンライン決済が流行り、次第にリアルでもキャッシュレスで使用することが可能な時代になったため、データは莫大な情報量が入るように変化しました。そのため、様々な付加価値のアドバイスがより可能となりました。そして消費者の行動様式も変わってきています。

例えば私の親はカードが苦手で、まだまだ現金を使っています。それに伴い家計簿をエクセルに記入しているのですが、これってクレジットカードを使えば、明細書をダウンロードしてPCにインポートすれば一瞬で完了しますよね。

こういう、企業から見れば小さいことも、消費者からするとハッピーなことも多いなと思っていて。そこが還元する喜びに繋がると感じました。そして消費者から得た情報を企業側は細かく見ていくことで、ディープダイブなどを繰り返しながら次の方向性を考えるというデータドリブン化にも繋がります。

【関連】SMBCグループにおけるデータドリブン組織への変革に向けた取り組み

こういったデジタル化によって情報量も消費者の行動様式も変わってきていますし、周りの仕組みも難化していると言えるでしょう。白石さんはそういった部分でのお考えがあればうかがってもよろしいでしょうか?

白石氏 データ化・キャッシュレス化が進んだからこそ、それによって得ている日々の生活のプラスの部分を形にすることが大切ですね。例えばETCのようなポイント還元の仕組み。現金で払うよりもETCで払う方がコストが軽減されている流れが当たり前になってきています。

「日々のキャッシュレス度合いが上がり、自分のデータをうまく活用している状態が自分の消費生活を豊かにする。そこにサービス提供者が伴走できているからこそ、顧客のデータを活用させてもらう」という関係性で循環していく必要がありますね。

逆に言えば、データ活用ではなかなか先に進まないという所は本当に強く意識するところですね。

神野 データ活用がビジネスにつながるという発想では、分かりやすい例だと次のような結果を求めがちです。

ただ、白石さんに今お話いただいたことって、すぐ見えるものではありません。顧客の小さな幸せがどこに生まれているかという点は定性的なものですが、その行動結果が定量で入ってくる。これが非常に価値のある資産です。これがデータドリブンの本質かなと思いますね。

このサイクルが日本経済の活性化であったり、地方創生の論点であったりに繋がってきます。このポイントを我々で盛り上げることができれば「硬い金融業界ではなく、生活を豊かにしていくための経済活動を促す金融業界」と呼ばれるようになるでしょう。野望というよりも変革を起こしていきたいですね。白石さんとFDUAを共に行いながら、金融業界は数年の間に大きく変わることができると思います。ぜひ一緒に進めさせていただきたいですね。

神野 標準化やデータを活用する重要性について、ここまでお互いの思いをお話しさせていただきました。ここからは、カード会社としての未来・研究会の未来・データ活用の未来など様々な軸がある中で、未来についてお話しさせていただきたいと思います。

先ほどのお話しで、膨大なデータ量を処理し、小さな幸せを見つけることで、定性・定量での評価となっていくといった内容がありました。では、未来的な視点で中長期的に、どういうカードの利用形態に変わっていくのか、そこから生まれるデータからの価値の出し方はどうなるのか、といったところをお聞きしてもよろしいでしょうか?

白石氏 私が三井住友カードに入社した20年前だと、カードデータは現金では少し用意がしにくいような「高単価」なものに対する取引ログが主でした。しかし、今は数十円のコンビニの買い物ログもそこに入っています。こういうキャッシュレスデータは「ハブになるデータ」と感じていまして。なぜなら、クレジットカードは「顧客の毎日に伴走しており、ログになるあらゆる消費行動との接点がある」ためです。

なので今後は、POSデータのような販売データとも接続されるようになれば、キャッシュレスデータ単体では見えなかった、足し算ではない掛け算のような価値の広がりが期待できます。

特に日本のマーケットでは、データ連携やID連携など様々な難しさがあります。しかし、完全に世界の潮流は、今のAIの進展スピードを考えてもすでにその方向に向かっている状況です。その中でカード会社というよりは、決済ポジションを提供している一プレイヤーとして大きな経済圏・エコシステムの中で、消費者の方に必要と思われる伴走ができる会社になれたらと思っています。そのために今は短期的な課題に毎日向き合っていますね。

神野 データは、社会に対して非常に好ましいとされる貢献を実現するためのインプット材料です。おっしゃる通り、大きな価値を生み出していく・幸せを生み出していくと思います。

一方で、ある地方に行った時にはカードが使えないのに、海外の山奥ではカードを使えてしまうといった格差があります。そのため、恩恵を受けている人たちとの地域性の格差が激しく、活性化がまだまだ進んでないところもあるのは事実だと言えるでしょう。これは「できていない」と捉えるのではなく、より変えていくためのフィールドがある・まだまだ伸びしろがあるということですよね。

こういった部分をカード業界のイノベーターでもある三井住友カードがリードしていただくと魅力的だと感じています。

今後、キャッシュレスが進んでいくと仮定して、ChatGPTのような新しいテクノロジーがより出現してくると想定しています。データを使って急に様々なものが出現してくるとしてもそれをビジネスにどのように活用していくのか、単純にデータ分析を行い、結果を出して価値を創出するだけでなく、周りの外的状況などを見ながらのデータ算出力が求められていくと感じていますね。

様々なキャッシュレスを展開していく中でも、AIやChatGPTのようなテクノロジーの動きはあるかと思います。その辺りで、白石さんが注目されているものはありますか?

白石氏 今のChatGPTの盛り上がりは、三井住友カードのフィールドにも関係あると思っています。例えば、今当たり前にインターネットがある世界で生きていますが、そうするとネットに接続されてない瞬間が不便だったり、不安になったりすることもあるじゃないですか。

同じように世界の動きとして、遠くない未来には、自分のAIの学習が不十分だと不便になったり、不安になったりするような時代に向かっているなと思っていまして。そうするとそう遠くない未来には上手に・賢く、自分の消費スタイルを学習させて、本当に心地良いレコメンデーションや次の必要なものなどを準備していかなければならないなと思います。そしてこのAIによる恩恵を「当たり前だ」と思う、その世界で生まれた世代の方々に対して、三井住友カードがサービス提供・価値提供していかなければならないですよね。

本当に毎日、技術の新しいニュースに乗り遅れないようにキャッチアップしなければならないと感じています。

白石氏 ChatGPTに関しては、色々な方とお話ししていると「賢い」「そうでもない」それぞれの意見がまず出てきますね。既にメディアでは、海外の金融機関はアクセス禁止、日本の金融機関も後追いで対応、基本的にルールとしても触らないようにしているようです。

個人的な話としては、「技術の成長を止めちゃうことにならないのか」と思います。反面、登録した情報は全部蓄積されるから学習データ・取得情報として入ってしまうなどいう話もあるため、FDUAの標準化委員会にも関わってくるデータの論点部分にも繋がると感じています。

もっと未来を描いていく場合は、知識を共有しながら、お互いに恩恵を最大化できるような仕組みでかつ業種・業界や会社・官公庁、含めて一丸となって取り組めるようなスキームを作っていければと感じています。

白石氏 FDUAの活動は「ブレーキとアクセルのバランス」だと思っています。標準化もテーマの一つであり、金融業界はブレーキの性能が大事な業界であり、今からもその傾向は変わりません。データを渡すのか、渡さないのかといった、慎重な判断とチャレンジを併存させていく必要があります。教会のテーマとしても、一緒にそこで立ち向かうメンバー同士で議論できたら面白いですね。

神野 様々な気づきが生まれてくると想定されるため、そこはぜひ取り込ませていただきたいと思います。

では、クロージングの方に入らせていただきます。キャッシュレスがもたらすデータ活用の可能性から、金融業界に向けたFDUAを通じた内外への啓蒙活動、そして三井住友カードが中心となりながらのカード業界へのデータドリブン、というお話をさせていただきました。

白石さん、ありがとうございました。

あなたにオススメの記事

2023.12.01

生成AI(ジェネレーティブAI)とは?ChatGPTとの違いや仕組み・種類・活用事例

2023.09.21

DX(デジタルトランスフォーメーション)とは?今さら聞けない意味・定義を分かりやすく解説【2024年最新】

2023.11.24

【現役社員が解説】データサイエンティストとは?仕事内容やAI・DX時代に必要なスキル

2023.09.08

DX事例26選:6つの業界別に紹介~有名企業はどんなDXをやっている?~【2024年最新版】

2023.08.23

LLM(大規模言語モデル)とは?生成AIとの違いや活用事例・課題

2024.03.22

生成AIの評価指標・ベンチマークとそれらに関連する問題点や限界を解説