メルマガ登録

金融業界が直面する未曾有の変革期において、デジタルトランスフォーメーション(DX)は単なる技術導入ではなく、生き残りをかけた戦略の核心です。

そこで本記事では、デジタル技術とデータ活用が生み出す革新的なビジネスモデルの変革に焦点を当て、金融業界におけるDXの重要性、具体的な取り組み事例、そしてその実現に向けた課題とメリットを深掘りします。

業界をリードする企業の成功事例から、これからの金融サービスがどのように変わるのか、そしてその変革にどう乗り出すべきか、実践的なヒントを得ることができるでしょう。金融DXの最前線を知り、次代を見据えた戦略立案のための一助として本記事を最後までご覧いただけると幸いです。

DXとは「Digital Transformation」の略語で、デジタル技術やデータ活用によってビジネスモデルや社会・文化を変革していくことを指します。ビジネスの文脈で考えると、単にAIやIoTなどといった最新技術を導入することがDXではなく、むしろそれらを手段として全社的な変革につなげることが重要です。

【関連記事】

DX(デジタルトランスフォーメーション)とは?今さら聞けない意味・定義・事例をわかりやすく解説【2024年最新版】

後述するように、金融業界では業界内外でさまざまな課題を抱えています。デジタル技術やデータ活用によって、そうした課題を解決し業界内での生き残りおよび成長を実現することが「金融DX」の最終的なゴールとなるでしょう。

データを活用するためのインフラを構築し、データを活用できる人材育成の仕組みと組織を整備したうえで、データ分析やデジタル技術を用いた成功例を少しずつ積み上げ、全社的に「データ/デジタル技術を活用すると成果が出る」という風潮を醸成します。こうした流れが、どの金融機関も目指すDX推進の流れといえます。

金融DXが必要とされる前提として、業界内外を取り巻く課題について整理します。業界外と業界内にわけて課題を改めて挙げるなら、何かしらビジネスモデルの変革を実現しないと厳しい先行きとなることが理解できるでしょう。

金融業界に大きな影響を及ぼす要素としては、何といっても少子高齢化および顧客体験の変化が挙げられます。

日本の総人口および生産年齢人口(15~64歳)が減少に転じるとともに、65歳以上の高齢者層が大きく増えました。国勢調査や人口動態調査などによると、1990年時点で全体の12%だった高齢者層は、2020年には29%に拡大しました。2040年には35%、2070年には39%にまで達することが予想されています。

もともと、年齢層が高くなるほど家計資産が多くなる傾向にあります。総務省統計局の「2019年全国家計構造調査」を見ると、30歳代が870.1万円であるのに対して60歳代以上は4,000万円を超えることがわかります。

参考:所得に関する結果及び家計資産・負債に関する結果 – 総務省総計局 P.31

したがって金融業界は、資産の多い層にだけアプローチを続けていると、今後数年~数十年でターゲットが先細りしていくことが予想されます。よって資産形成中の30〜40歳代も含め顧客にするための試みが必要です。

支店における対面でのコミュニケーションを中心としたオフラインの顧客サービスから、ネットバンキングやスマートフォンアプリなどを活用したオンラインサービスへ顧客体験の中心チャネルが移行しつつあります。

こうした変化は、支店を持たないネット銀行・ネット証券に限らず地銀や地場証券を含めた業界全体に影響を与えています。

業界内部でも、システム・法制度・技術・競合増などインパクトの大きな要素が存在しています。改革なしではコスト増や収入基盤の希薄化は避けられず、どの金融機関も対応が求められるようになるでしょう。

1970年代前後から、金融業の発展とともにITインフラやアプリケーションなども構築・更新を繰り返してきました。その結果、システムが巨大化して業務と根深く絡み合い、容易に刷新できない状態になっています。また古いシステムの全体像を理解している技術者も退職や転職によっていなくなり、ますます手を出しにくくなり困難を極めるのです。

部分的な更新を繰り返したシステムは、急速な業務環境の変化に応じたスピーディーな更新を受け付けなくなっています。その結果、非効率とわかっていながら老朽化したシステムを使い続けざるを得ない企業は少なくありません。

金融業に関わる法制度や業務ルールなどが、この30~40年で相次いで緩和されてきました。利用者に関わりの深い部分でいうと、印鑑の捺印や対面での契約などもそれにあたります。ネット銀行やネット証券などの手続きでは、捺印の代わりとして個人確認書類の画像アップロードが可能となっています。

また、現金と同じようにモノやサービスの購入ができる電子マネー、また電子マネーを発行する事業者が認められるようになったことも規制緩和の一つです。「○○ペイ」と名のついたモバイルペイメントを扱う事業者が、資金移動業者として登録を受けさえすれば送金・決済サービスに参入できるようになりました。

参考:日本における銀行規制の現状と課題 P.9以降

こうした規制緩和は既存の金融業者の立場に影響を与え、ビジネスモデルを変革する必要性を強めています。

規制緩和もあって金融業界へ参入する企業が増加し、業界全体がレッドオーシャン化しています。

かつては規制もあって「安定した業界」とみなされていた金融業界ですが、前述の通りネット銀行・ネット証券など支店を持たず低コストで事業を展開する事業者、あるいはモバイルペイメントのように他業種から参入する事業者などが増えています。他方で金融機関の合併も繰り返されるなど、激しい生き残り競争が展開されているのです。

超低金利の継続や競争激化などによって、融資や金融商品の売買業務に付随する手数料収入によって利益を得にくくなりました。そのため業務プロセスの効率化を図り、コストを圧縮する動きが出てきています。

コスト圧縮には、従業員を減らして人件費を削減することが効果的です。しかしそれを実現するには、従来の業務量を少ない人数で処理すること、言い換えればデジタル技術による業務の自動化・効率化が必要不可欠です。

金融業でDXが推進される場合、以下のようなメリットが考えられます。

DX推進のトピックとして、ネットバンキングやアプリの活用が挙げられます。従来の対面接客や電話対応に加えて、Webサイトやアプリ、チャットボットなど多様な顧客接点を設けることができ、アプローチできる場を増やせます。多忙や健康面の理由によって来店できない顧客にもアプローチが可能となるのです。

また新型コロナウイルスの感染拡大に伴い、非接触型接客のニーズが急激に高まりました。オンラインの接点を設けることは、Withコロナ/アフターコロナの時代に必要不可欠な施策といえるでしょう。

【関連記事】

【前編】「データサイエンス」で変える金融DXの未来~DOORS BrainPad DX Conference 2021~

DX推進によって業務の整理や自動化が進めば、労働時間を短縮でき、かつ少ない人員で業務を処理できるようになります。労働者世代の減少と人手不足が大きな課題として顕在化する中、生産性向上につながるDX推進は重要課題の一つであり続けることでしょう。

また、単なる既存業務の効率化のみならず、業務の高度化にもDXが寄与します。例えば、顧客データの活用によってマーケティング施策におけるターゲットのセグメンテーションやメッセージのブラッシュアップがしやすくなり、結果としてメールの反応率やコンバージョン率の改善につながるという事例が出ています。

このように、DX推進によって業務の効率化・高度化を実現できるのがメリットの一つなのです。

【関連記事】

金融DXで先行するりそなホールディングス データサイエンスの専門家と共にデジタル変革の自走化を目指す

顧客接点の増加や業務効率化によって、顧客ニーズへ対応するようなマーケティング施策や新規商品の企画・製作もやりやすくなります。メール内容がより心に刺さるようなセグメントの特定・抽出ができたり、データ分析の結果あぶり出されたコア顧客に刺さるような新規商品を作ったりと、ニーズ対応力を強化できるようになるでしょう。

【関連記事】

SMBCグループにおけるデータドリブン組織への変革に向けた取り組み

DXの実現によるメリットを享受するためには、そこまでに立ちはだかる個別課題を一つ一つ乗り越えていかなければなりません。ここでは、弊社ブレインパッドの経験から見て大多数の金融組織に当てはまる「DXに向けて解決すべき個別課題」をご紹介します。

DX推進には全社的に取り組む必要があります。そこで問題になるのが、データの分断です。

業務や商品・サービスごとにデータの格納場所が異なっており、異なる部署が同じ顧客に対してバラバラに動いているような事例は、数えられないほどあります。いくら膨大なデータが社内に溜まっていたとしても、複数のデータベースに格納されているようでは効果的な分析や的確な示唆につなげることが困難です。

【関連記事】

金融×デジタルマーケティング~サイロ化されたデータの価値を最大化する方法~

顧客情報を一元収集して活用していくための取り組みについては、以下の山口フィナンシャルグループ様の事例をご参照ください。

参考:ブレインパッド、山口FG傘下の3銀行の「統合データベース」に蓄積したデータを活用し、ウェブサイト・ポータルアプリのパーソナライズを支援

オンラインとオフラインの双方に顧客接点を設けることができれば、顧客体験の質を向上させることになります。具体的な事例はいくつも出てきていますが、主に以下のようなものが挙げられるでしょう。

ChatGPTに代表される生成AIをカスタマーサービスに活用する事例が増えています。人間を介することなく顧客対応ができ、しかも顧客の属性や問い合わせ内容などに応じてきめ細やかな対応も可能です。最新ツールを活用して対応のスピードと質を両立できるということから、チャットボットの形で生成AIを取り入れることも「金融DX」の取り組みに入れてもよいでしょう。

デジタルバンキングとは、もともと最新のデジタル技術(フィンテック)によって時間・場所を選ぶことなく、主にオンラインで送金や決済、サービス購入などの銀行取引を行うためのサービスを指しています。

近年では、Webサイトに加えてモバイルアプリを作り、スマートフォンからでも銀行サービスを受けられるようにする取り組みが広がっています。代表的な事例が、他社に先駆けて2018年にアプリをリリースしたりそなホールディングス様です。詳しくは後述をご参照ください。

金融機関では、全社的にデータ分析が当たり前とされる風潮をどのように醸成するのかも大きな論点となります。DX実現には、特定のIT関連部署や一部の職員だけにデータ分析をやらせるのではなく、支店の営業や本社の人事、マーケティングなどあらゆるメンバーがデータ分析業務を遂行する企業文化が求められるのです。

この論点を解決するには、人材育成と組織整備の両軸で施策を進めることが重要です。具体的には、次章のりそなホールディングス様の事例をご参照ください。

ブレインパッドは金融業界でも多種多様なお客様を支援させていただいています。その中から、特に参考になる取り組みを4点ご紹介します。会社ごとに事情は異なるかもしれませんが、ぜひ自社の取り組みに活かしていただければと思います。

りそなホールディングス様とブレインパッドは、銀行業務のための大規模言語モデル(LLM)の適用範囲を探索する共同研究プロジェクトに取り組んでいます。

【関連記事】

LLM(大規模言語モデル)とは?生成AIとの違いや活用事例・課題

2020年以降、同行はデータ活用におけるその取り組みで高く評価され、LLMの研究にも早期から着手しています。このプロジェクトは、技術的な負担を最小限に抑えつつ業務課題の解決に集中できるLLMの活用法を模索するものです。参加しているのはりそなのデータサイエンス部門とブレインパッドのメンバーで、双方が持つ技術知見や新しいアプローチを活かすことで、銀行業務におけるLLMの可能性を広げています。

りそなホールディングス様は、他社に先駆けて2018年に「りそなグループアプリ」をリリースしました。年間約100万ダウンロードのペースで利用者が増加し、2022年11月には600万ダウンロードを突破するなど、金融業界におけるDX成功事例としてメディアに取り上げられる機会が増えています。

参考:りそなグループアプリの600万ダウンロード突破について

このアプリは、残高確認や入出金明細、振込などの機能はもちろんのこと、カードローンの取り扱い、クレジットカード申込、住宅ローン申込(新規・借り換え双方可能)など、多様な金融サービスに対応しており、バンキングアプリを地域金融機関に提供するなど、幅広いデジタルソリューションの提供を続けています。

今後は地銀との連携強化や金融デジタルプラットフォーム構想など、既存の銀行事業に囚われない価値提供を目指しています。

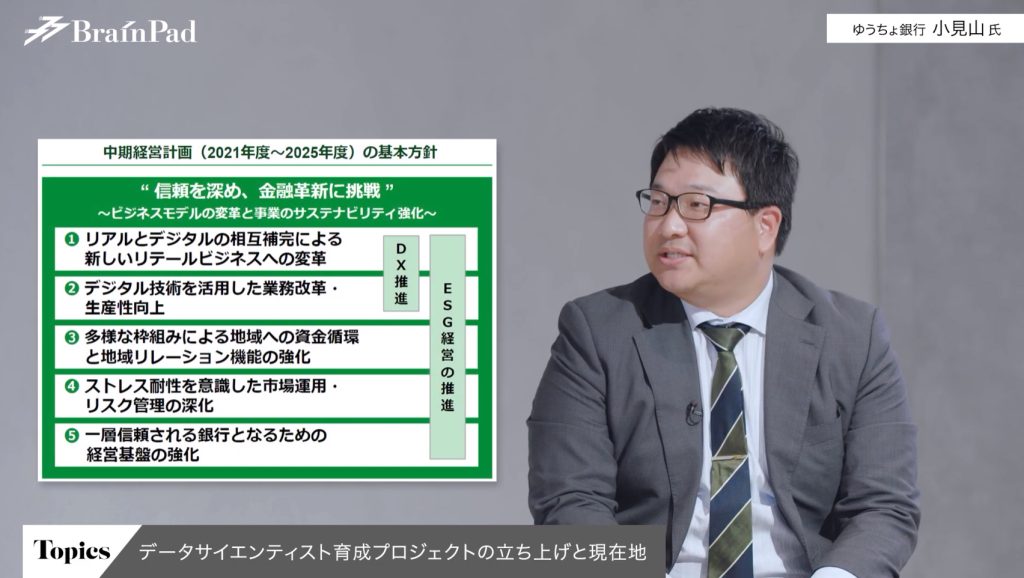

ゆうちょ銀行様はもともと郵便局だったこともあり、対面での営業を強みとされていました。一方で銀行サービスがデジタル化される中で、スマートフォンを中心としたデジタルデバイスを活用したサービス提供へのシフトを進めています。

2025年度までの中期経営計画でもDX推進を柱の一つに掲げて、特にデータから顧客ニーズを把握して商品・サービス提案を行う流れを定着させるべく取り組んでいるところです。

特に人材育成には力を入れており、2021年からブレインパッドの支援を受けつつデータ分析人材育成の内製化プロジェクトを推進しています。データドリブンな企業文化醸成に向けて、営業部門を巻き込みながらワークショップを実施するなど、全員がデータに基づく意思決定をできるようになることを目指してプロジェクトが続いています。

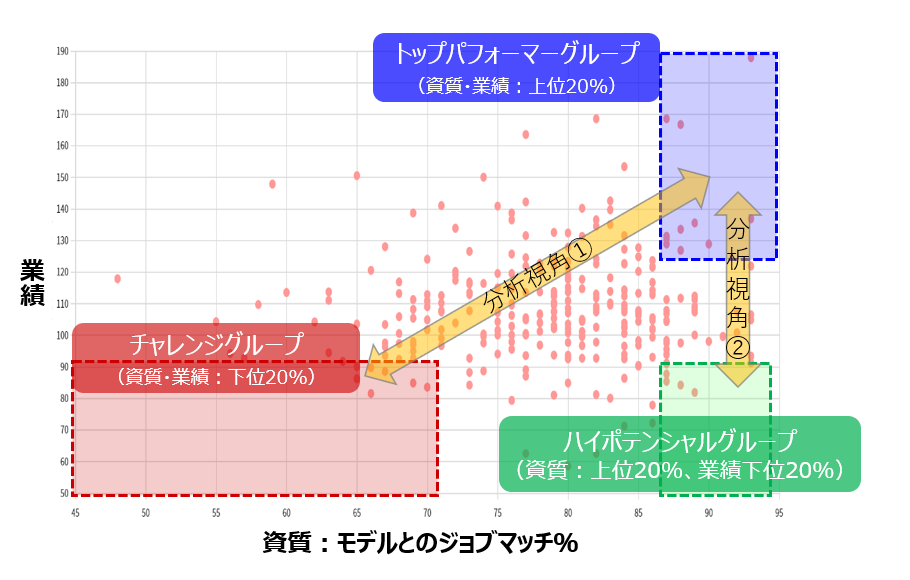

東海東京証券様は、ハイパフォーマー人材を育成するためのDXに取り組み、営業組織力の向上を手掛けられました。主な取り組みの要約は以下の通りです。

得られたデータを元に営業担当者の行動変容を促す研修プログラムを展開することで、効率的な営業人材育成を実現し、業績を向上させる土台が形成できました。

※「BrainPad VizTact」は2024年7月末に提供終了

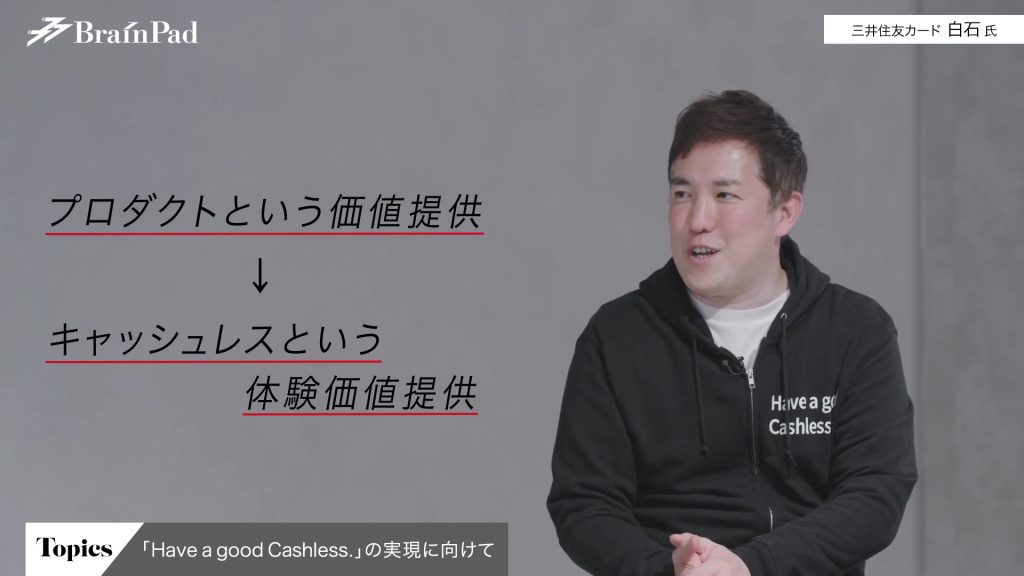

三井住友カード(SMBC)様は、キャッシュレスによる社会変革を目指し、「Have a good Cashless.」というメッセージを掲げています。この取り組みの一環として、データ戦略に重点を置いており、消費者と事業者により近い価値を提供することを目標にしています。

金融データ活用推進協会(FDUA)との協働を通じて、カード業界および金融業界におけるデータ利用の未来を形作っています。この動きは、コロナウイルス流行によるオンライン決済やキャッシュレスの普及を背景に、顧客への新しい価値提供の必要性を再認識させられたことから加速しています。

百十四銀行様、りそなホールディングス様、ブレインパッドが地方銀行のデジタルトランスフォーメーション(DX)を推進し、地域経済の活性化を目指す共同プロジェクトに取り組んでいます。百十四銀行様はデジタル・リテール・バンキング構想を掲げ、顧客のニーズ発掘と業務効率化を進めるために、非対面チャネルの強化とデータサイエンティストの育成に注力しています。

りそなホールディングス様との戦略的業務提携を通じ、バンキングアプリのリリースなどを行い、ブレインパッドの支援を受けながらデータの利活用能力を高めています。この三者のパートナーシップは、デジタル化を通じて顧客接点の拡大と地方経済の振興を目指しています。

地方銀行のデジタルトランスフォーメーション(DX)を通じて、地域経済の活性化を目指すプロジェクト第二弾。静岡銀行様と、りそなホールディングス様、ブレインパッドの3社で、データ利活用の高度化を支援する共同プロジェクトが2024年度より本格展開しています。

グループで取り組んでいる顧客接点や人財*等を変革し将来の成長につなげていく「トランスフォーメーション戦略」において、「データ利活用」を重要ファクターと位置づけ、内製化していく方針を決定。

高付加価値営業のための「施策実行」、データサイエンス統括室の立ち上げなど「人財*育成」、データ「環境構築」を同時並行で行うことで、短期間で取り組みを加速しています。

*グループ内では「人材」を「人財」と表現しています。

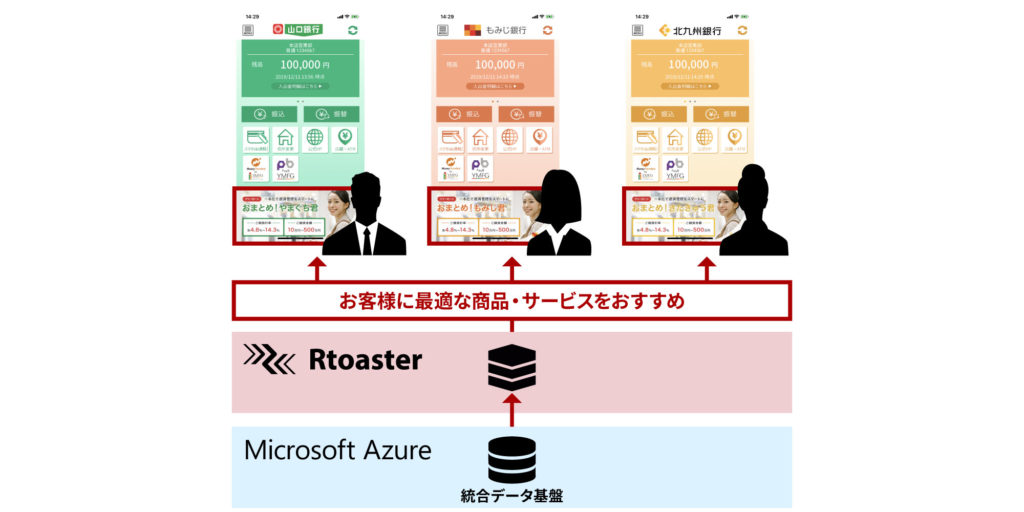

山口フィナンシャルグループ様は、傘下に山口銀行・北九州銀行・もみじ銀行などを持ち、主に中国地方から九州地方にかけて多くの支店を持つ地方銀行の持株会社です。「地域の豊かな未来を共創する」をグループのパーパスとして位置づけ、金融資産の流通にとどまらない企業支援を打ち出そうとしています。

そのためにも、地域のあらゆる情報を統合したデータベースの存在は必要不可欠でした。ブレインパッドの支援を受け、同社は傘下の企業ごとにわかれていたデータを統合したデータベースを構築するとともに、ブレインパッドの「Rtoaster」を活用してお客様ごとにパーソナライズされた商品・サービスを表示するレコメンド施策を開始しています。

参考:ブレインパッド、山口FG傘下の3銀行の「統合データベース」に蓄積したデータを活用し、ウェブサイト・ポータルアプリのパーソナライズを支援

金融業界以外のDX事例についても知りたい方は、以下の記事が参考になると思います。他業界の取り組みも参考にすることで、DX推進の糸口がより見つけやすくなるはずです。

【関連記事】

DX事例26選:6つの業界別に紹介~有名企業はどんなDXをやっている?~【2024年最新版】

少子高齢化や競争激化などの中で生き残る方法を模索する金融業界にとって、デジタル技術とデータの活用を通じたビジネスモデルの変革を目指すDXは重要なテーマであり続けています。

実際に、今回ご紹介したりそなホールディングスや山口フィナンシャルグループ、ゆうちょ銀行など、一定の成果を上げた金融機関も出てきています。古い社内文化や部署・業務・地域の壁などDX推進に向けて解決すべき課題も少なくありませんが、地道な取り組みを続けない限り今後の見通しは明るいものではないでしょう。

本記事の説明を参考に、DOORSの他記事や政府のDXレポートなどもインプットしつつ、DX推進に取り組んでいただければと思います。

【関連記事】

DXの現状とあるべき姿は?各種レポートから見る日本企業の取り組みと課題

あなたにオススメの記事

2023.12.01

生成AI(ジェネレーティブAI)とは?ChatGPTとの違いや仕組み・種類・活用事例

2023.09.21

DX(デジタルトランスフォーメーション)とは?今さら聞けない意味・定義を分かりやすく解説【2024年最新】

2023.11.24

【現役社員が解説】データサイエンティストとは?仕事内容やAI・DX時代に必要なスキル

2023.09.08

DX事例26選:6つの業界別に紹介~有名企業はどんなDXをやっている?~【2024年最新版】

2023.08.23

LLM(大規模言語モデル)とは?生成AIとの違いや活用事例・課題

2024.03.22

生成AIの評価指標・ベンチマークとそれらに関連する問題点や限界を解説