イベント通信

公開講座(2023年12月)開催レポート

2024年01月30日

こんにちは、ブレインパッドの石﨑です。

今年の冬は例年と比較して暖冬傾向と報じられておりますが、皆さまいかがお過ごしでしょうか。

年の初めということで、新たな年の計画や抱負を考えられていた方も少なくないと思います。

さて、2023年12月5日(火)~15日(金)にて、データサイエンティスト入門研修(公開講座)を開催しました。今回も多くの方々に受講していただき、特に金融業界の受講者が多くいらっしゃいました。

そこで今回の開催レポートは、金融業界における人材面の課題への処方箋と題して、金融業界特有の課題にフォーカスを当てていきます。

2.金融業界の現状

3.金融業界で働く人材の特色

4.金融業界における人材面の課題

5.金融業界における人材面の課題への処方箋

6.最後に

1.はじめに

何故、金融業界のことをお話しさせていただくのかと言いますと、かくいう私も10年程、信託銀行で働いていたためです。

信託銀行に属していた特に後半2年弱は、デジタル企画に関する仕事をしており、そこで個人部門から法人部門・経営管理部門まで、全部署とデータ分析に関する業務に従事していました。

その当時に上司や同僚から聞いた様々な課題や、私自身が色々悩みながら業務を推進していた経験が、今回の記事のベースになります。

2.金融業界の現状

日本の金融業界は、低金利環境と市場環境の変化、顧客ニーズの多様化、そして持続可能な経営への移行など、複数の側面で大きな変化と課題に直面しています。これらに対応するために、金融機関は戦略的な刷新とイノベーションを迫られています。

特に顧客ニーズの多様化に関しては、新型コロナウイルスの影響によって消費者行動が変化してきたことで、デジタルチャネルを通じたパーソナライズされたコミュニケーションが重要になっています。

こうした状況から、デジタルトランスフォーメーション(以下、DX)が求められるようになってきましたが、このDXの進行に伴い、組織、人材、システム面での課題が浮き彫りになっています。

金融DXにおける課題

1.組織面の課題:

・変化への抵抗: 伝統的な金融機関では、既存のビジネスモデルや運用体系に固執する傾向があり、DXを推進するための組織文化や思考の変革が求められています。

・組織構造の適応: 新しいテクノロジーやビジネスモデルへの迅速な適応を実現するために、より柔軟で革新的な組織構造が必要です。

2.人材面の課題:

・スキル不足: デジタルスキルやテクノロジー知識を持つ人材が不足しており、特にデータ分析、AI、ブロックチェーンなどの先端技術に関する専門性が求められています。

・リスキリング: 既存の従業員に対するデジタルスキルの教育や再教育、および新しい思考方式を身につけさせることが課題です。

3.システム面の課題:

・レガシーシステム: 古いシステムやインフラに依存しているため、これらを最新のテクノロジーに置き換えることが困難です。

・セキュリティとプライバシー: デジタル化が進むにつれて、データのセキュリティとプライバシーの保護がより重要になっています。これには、高度なセキュリティ対策と適切なガバナンスが求められます。

本稿ではこれらの課題のうち、特に人材面の課題にフォーカスしていきます。

3.金融業界で働く人材の特色

金融業界に従事する人材にとって、個人顧客や法人顧客に対する金融アドバイスやサービス提供は金融業界における主要な役割の一つで、投資・資産管理・リスク管理等の幅広い分野で展開されています。

そして、そこで働く人材の主な特色を挙げると例えば以下のようなものが挙げられます。

金融業界で働く人材の主な特色

1.伝統的な専門性:

・伝統的な金融業界の人材は、会計・金融分析・リスク管理等の専門的な知識

・法規制の理解やコンプライアンスへの遵守など金融領域の専門性に加えて法令理解などの即応性が求められる環境

2.高い倫理観とプロフェッショナリズム:

・金融業界では、顧客情報の機密性を守り、倫理的な行動をとることが求めらる

3.適応性と柔軟性:

・常に変化する市場環境や規制状況に適応する能力が求められる

・経済情勢や国際的な動向への理解と迅速な対応が重要

この中でも、特に専門性やプロフェッショナリズムの高さについては、「数字(データ)に対する感覚が鋭い」「ルールにより忠実で、合理的」という金融業界特有のカルチャや人材の気質が背景にあります。

また1つ目の「伝統的な専門性」に関して現場目線を加えるなら、数値管理・処理をExcelで行っているケースも多く、Excelワークに長けているということも挙げられます。

こういった側面から、実は金融業界の人材とデータ分析は親和性が高いのでは、と考えています。

データ分析は、課題認識に基づく、データ分析の設計・計画をした後、データの収集・蓄積、加工を経てデータ分析プロセスを実行し、得られた結果を考察・解釈して、課題解決のために具体的な施策へ落とし込むといった大まかな流れがありますが、数字(データ)に敏感であることや、ロジカルに分析手法を選択できるか等がまさに上に挙げた特色とフィットします。

4.金融業界における人材面の課題

上記2.でも触れましたが、金融業界における人材面の主な課題としては、デジタル関連のスキル不足やリスキリングの必要性が挙げられます。

また言い換えになってしまいますが、筆者個人の金融機関での経験を基に考察すると、「金融業務に関連するスキルに偏っている」とも考えられます。

私自身、信託銀行に属していたときは、行内で様々な研修や資格取得に励みました。

業務上の規制も相まって、業務の遂行にあたり求められる資格の数や学習時間も相当数あるため、研修等もその時々の金融関連法改正に伴うものやそれに類するものばかりで、今思えば金融以外のスキル向上に充てられる時間が中々確保できなかったなと振り返ります。

上に挙げたように、データ分析と親和性の高い人材が揃っていたとしても、既存の業務を離れて、データ分析業務の経験や知見を修得する機会がなく、結果としてデータ利活用の取り組みが事業や組織内に浸透していかないという弊害が生まれやすいのではと推察します。

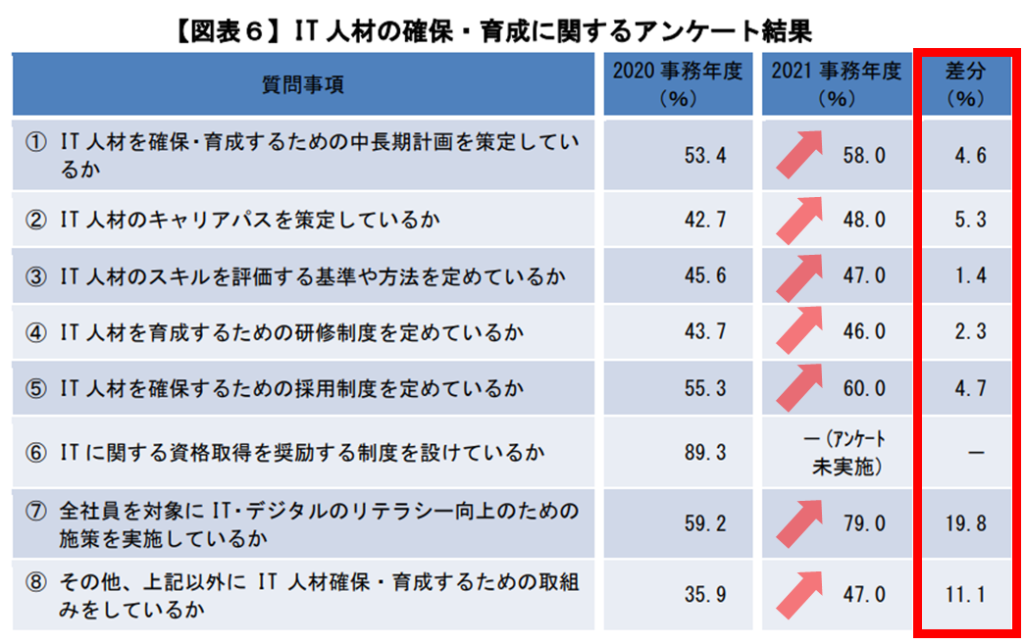

その実態を把握するために、金融庁が行ったIT人材の確保・育成に関するアンケート結果を見ると、社員のIT・デジタルリテラシーを向上させて経営改善をしていこうという流れは益々強まっており、ここ最近、当社の公開講座の受講者に金融業界からの申込が多かったのもその証左ではないかと考えています。

金融庁「金融機関のITガバナンス等に関する調査結果レポート(2022年6月)」より

地域銀行の調査結果を抜粋、いずれの項目でも前年度よりもポイントが上昇している

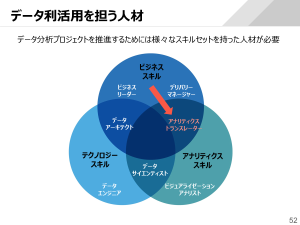

ここまで挙げた、ITリテラシーやデジタル領域に関するスキルのうち、とりわけDXの推進という潮流においてはデータ利活用の重要性が増しています。そのデータ利活用の実践にあたっては、次に挙げるようにビジネススキルに加え、アナリティクススキルやテクノロジースキルの3つのスキルセットを持った人材が求められます。

McKinsey & Company の「Ten red flags signaling your analytics program will fail」を基に作成

一人の人材がそれら全ての能力を身に着けることは難しいかもしれませんが、データ利活用の専門組織としてトータルで能力を具備していることや、個人でも完璧ではないにしろ、違いの必要性や役割を理解して橋渡しできるようにしておくことが求められます。

特にこれまでデータ利活用が進んでいなかった組織では、ビジネススキルに長けた人材がアナリティクストランスレーター(上図:ビジネススキルとアナリティクススキルの重なる部分)に踏み込んでいくことがデータ利活用推進の第一歩となります。

5.金融業界における人材面の課題への処方箋

金融業界の様々な企業でAIやデータ分析の民主化と銘打って様々な施策が打ち出されています。

とは言え、上記2.で触れたように、レガシーシステムを抱えている多くの金融関連企業では、すぐに新システムを導入・入替をして、大規模なデータ利活用プロジェクトを推進できる態勢が整備されておらず、具体的なアクションに打って出られていないのが現状ではないでしょうか。

このような現状を打破する取り組みとして推奨したいのは、スモールスタートで成功体験を積み上げていくことです。

併せて、スモールスタートの柱となる中核人材をどのように見つけるか、育成していくかが肝になってきます。そのためには、中核人材が現業の金融業務から一度離れて、実践的なビジネス課題に取り組み、データを活用した問題解決プロセスを通じて成果を創出する経験を積んで上述のアナリティクストランスレーターを目指すことも重要です。

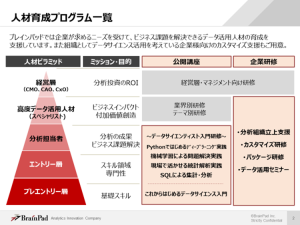

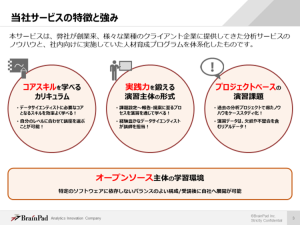

当社の公開講座では、実践力に重きを置いたプログラムを提供しており、即戦力育成の第一歩としても過去の受講生から好評をいただいてきました。

公開講座テキストより抜粋

公開講座テキストより抜粋

例えば、「これからはじめるデータサイエンス入門 」は、アナリティクストランスレーターを目指す上で最も適した講座になっております。本講座では、Excelを用いて、データ分析の基礎となるデータの集計・可視化を用いて統計的なモノの見方や表現方法を身につけ、データを活用して適切な意思決定ができるようになることを目指します。

特に演習パートでは、小売業の販売データを用いた不確実性の高いビジネス課題に取り組んでいただき、失敗しながら思考錯誤を繰り返してもらうことで「ビジネスの本番で同じ轍を踏まず、成功してもらう」という実践的な学びの場として活用いただけるのも特徴です。

データサイエンティスト入門研修の各講座で得られるスキルの対応表

6.最後に

ここで挙げた人材の問題の他に、上記2.で触れたように、金融業界特有のシステム面や組織の問題から、現場でのデータ利活用の普及が進まない現状があるのも事実です。

だからこそ、スモールスタートで成功体験を積み上げ、データ利活用への賛同者を増やし、他課題の解決を促せるのではと考えるのが筆者の主張です。また、ここまで取り挙げてきた課題は金融業界に限らず、他業界でも同様のことが起きていると考えられます。よって他業界のビジネスパーソンにおいても、所属業界の状況に置き換えたとき、どのような課題があり、それらに対して処方箋が必要とされるのかを積極的に考え、計画・実行すべき時がきていると認識しています。

是非、当社の公開講座を有効活用をいただき、ビジネス現場で活躍できる人材・組織を目指していきましょう。

次回の開催は3月です。詳細なスケジュールは下記リンクからお確かめください。皆様のご参加をお待ちしております。

◆◆ 直近開催のブレインパッド講座「データサイエンティスト入門研修」のご案内 ◆◆

・2024年3月05日(火)~3月06日(水) 『これからはじめるデータサイエンス入門』

・2024年3月07日(木)~3月08日(金) 『SQLによる集計・分析』

・2024年3月11日(月)~3月13日(水) 『現場で活かせる統計解析実践』

・2024年3月14日(木)~3月15日(金) 『機械学習による問題解決実践』

・2024年3月18日(月)~3月19日(火) 『Pythonではじめるディープラーニング実践:画像解析入門』

お問い合わせ・お申込みをお待ちしております。